23 Feb Negociar una Ronda en el sector salud (Parte 2) El roadshow y la negociación del deal

- La valoración pre-money conviene que sea lo más elevada posible para tener una posición de ventaja en la negociación.

- Los inversores disponen de herramientas de control para mitigar los efectos de una valoración demasiado elevada

- Algunas herramientas para mitigar los efectos son la liquidación preferente y la composición del consejo de administración

- Existen otros instrumentos como el drag along o el plan de phantom shares

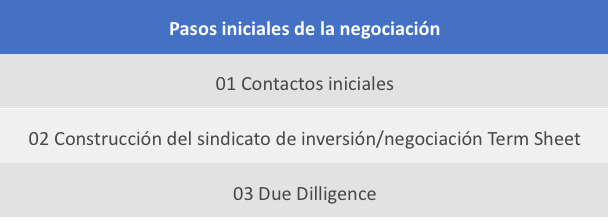

En el primer artículo del mes de Julio explicamos las tres fases principales de la negociación de una ronda de inversión:

Y se ahondo en la fase preliminar, que es la correspondiente a la preparación del plan de negocio y a la confección de la estrategia de financiación. Toda esta información la podéis recordar en el siguiente (LINK).

En este segundo artículo de opinión nos centramos en el roadshow y todas las fases necesarias para culminar la negociación del futuro deal.

Para iniciar la fase del roadshow nos tenemos que remontar a la Parte 1 del artículo de opinión que publicamos a mediados de 2022. En él, vimos cómo trabajar todos y cada uno de los aspectos clave para disponer de un business plan y de un deck para inversores, el cual se convertirá en nuestra herramienta más importante para esta fase. Este deck, con las slides más representativas para iniciar el roadshow, nos permitirá afrontar con garantías el éxito del viaje que emprenderemos en la negociación de nuestra ronda de inversión con el venture capital.

Lo primero que hay que tener en cuenta es que el aspecto que parece más importante de todos, la valoración de nuestra compañía, en el fondo no lo es tanto como aparenta. Evidentemente la valoración tiene mucha importancia, ya que si por ejemplo estamos cerrando una ronda de 1 millón de euros, y fijamos una valoración pre-money de 4 millones, vamos a ceder un 20% del equity de nuestra empresa a los nuevos inversores. En cambio, si la valoración pre-money la fijamos en 1 millón, les cedemos nada más y nada menos que el 50%. Por tanto, la valoración es sumamente importante. Tanto, que en el segundo caso estaremos comprometiendo la gobernanza de la compañía.

Es lógico pensar que, como emprendedores, lo que tenemos que priorizar es una negociación basada en una valoración pre-money lo más elevada posible. Esto es cierto, pero tenemos que considerar lo siguiente:

- Los inversores, tal como vamos a ver a continuación, disponen de otras herramientas para contrarrestar el peso de una valoración elevada propuesta por los emprendedores.

- Como emprendedores nos interesa que, en la próxima ronda que cerremos a continuación de la que estemos negociando en estos momentos, haya un salto de valoración adecuado. Si la valoración actual es demasiado alta, probablemente tendremos problemas para justificar una valoración “de mercado” en la próxima ronda.

Tal como comentábamos antes, los inversores disponen de herramientas de control para mitigar los efectos de una valoración demasiado elevada que se haya propuesto por parte de los emprendedores. Dichos mecanismos, que son numerosos y que darían para más de una nota de opinión, se pueden resumir en dos:

- Mecanismo económico: La liquidación preferente

- Mecanismo de gobernanza: La composición del consejo de administración de la compañía y las materias reservadas

En el primer caso, la liquidación preferente, los inversores van a disponer de una herramienta muy contundente a la hora de recuperar su inversión en el momento del exit scenario, esto es, la venta de la compañía o cualquier evento de liquidez que posibilite a los inversores el recuperar su inversión, multiplicada por un factor, ejecutando el modelo de negocio que tienen los inversores como tales.

Imaginemos que hemos sido agresivos y hemos situado una valoración demasiado elevada a ojos del inversor, y que nos posiciona en la banda alta o incluso estamos fuera de mercado. Imaginemos, rescatando el ejemplo anterior, que en nuestra ronda de 1 millón de euros hemos situado la valoración en 9 millones pre-money, y por tanto cedemos un 10% de equity a los inversores. Mientras que, en condiciones normales, la valoración de mercado (en este ejemplo ficticio) se sitúa en 4 millones, lo cual resultaría en un 20% de equity para los inversores. En estos dos extremos, si la compañía llega a su evento de liquidez, y se vende por digamos unos 25 millones (ejemplo ficticio), en el primer caso al inversor le correspondería el 10% de 25 millones, es decir 2,5 millones, resultando en un múltiplo de 2,5. En cambio, en el otro caso le correspondería el doble, es decir 5 millones y el múltiplo sería de 5.

El inversor, en el primer caso (equity 10%), para mitigar su bajo retorno nos puede aplicar en el acuerdo de inversión una liquidación preferente con un múltiplo concreto. Imaginemos que el múltiplo es de 2. Esto significa que, en el evento de liquidez, el inversor recupera primero 2 veces lo invertido, y el remanente se reparte prorrata según el equity. Así, siguiendo con el ejemplo, si vendemos por 25 millones, el inversor en el primer caso recupera 2 millones y los 23 restantes se reparten según el equity, siendo para el inversor el 10% de 23 millones por tanto 2,3 millones, que sumados a los 2 anteriores, hacen un total de 4,3 millones, siendo por tanto su múltiplo de 4,3 y no de 2. Obviamente, al emprendedor le corresponderá un retorno inferior en los casos en los que haya liquidación preferente. Llevando este factor al extremo, si imaginamos una liquidación preferente con un factor de 5, el inversor recuperará 7 millones, elevando el factor de 2,5 a 7, un negocio redondo para ellos.

Como emprendedores, no nos interesa para nada que haya liquidación preferente, y podemos sugerir al inversor, en caso que la imponga, la siguiente contrapropuesta: situar un cap por encima del cual no aplique la liquidación preferente. Por ejemplo, que la empresa se venda por un mínimo de X veces el importe invertido. En ese caso, el efecto de la liquidación preferente será menor, y el inversor puede estar de acuerdo en eliminarlo del acuerdo de inversión siempre que se cumpla esta condición.

El otro aspecto relevante que el inversor nos puede imponer en la negociación, si hemos sido demasiado agresivos en la valoración, es la composición del consejo de administración y el listado de materias reservadas.

En situaciones normales, en una ronda seed o incluso serie A, los consejos de administración pueden estar formados por 5 miembros. De estos, 2 estarán propuestos por los emprendedores, 2 estarán propuestos por los inversores, y 1 será un miembro independiente que podemos sugerir desde el lado emprendedor, o como mucho de mutuo acuerdo con los inversores. A la práctica, podríamos decir que controlamos algo más de la mitad de los votos de un consejo de administración. Y las materias reservadas, con derecho de veto por parte de los inversores, no serán demasiado restrictivas en condiciones normales.

En cambio, si negociamos una valoración demasiado elevada, para contrarrestar su bajo equity y por tanto su bajo peso en la toma de decisiones, los inversores pueden imponer más de 2 miembros, desbalanceando el equilibrio del consejo y situándonos en clara minoría, e incluso pueden sugerir un listado amplio de materias reservadas con derecho a veto, lo cual nos encorsetará demasiado y hará que la gobernanza de la compañía y la toma de decisiones se vea claramente comprometida. En otras palabras: podremos disponer de un porcentaje de equity elevado gracias a haber sido agresivos con una valoración elevada, pero a la práctica no podremos tomar todas las decisiones que nos correspondería, y en el fondo el control real de la empresa estará en manos del inversor. Esto debemos procurar que no ocurra.

Como hemos visto, y aunque hay muchas más herramientas que el inversor puede utilizar en su beneficio en la negociación en situaciones de valoraciones elevadas, si disponemos de una liquidación preferente elevada y si no tenemos el control del consejo de administración, veremos que aunque dispondremos de un elevado equity, ni recibiremos el retorno económico que merecemos en el evento de liquidez, ni gobernaremos la empresa como es adecuado.

Como hemos comentado, existen otras muchas teclas que el inversor puede tocar en una negociación en caso de enfrentarse a un escenario adverso si la valoración es muy elevada. En esta nota de opinión hemos visto la liquidación preferente y la composición del consejo de administración, pero también podríamos hablar del drag along, del plan de phantom shares, etc. Todos estos aspectos merecen tratarse en otra nota de opinión, más adelante.

La negociación de las rondas de inversión es un arte, nos encontraremos en medio de un equilibrio metaestable, con múltiples variables a tener en cuenta, y como emprendedores necesitaremos estar bien acompañados por parte de consultores y despachos de abogados profesionales que nos puedan ayudar.

Estas líneas están escritas desde la experiencia acumulada en GENESIS Biomed, habiendo cerrado 19 rondas de inversión en los últimos casi 6 años, y habiendo captado más de 67 millones de euros para nuestros clientes. Las consultoras estratégicas como nosotros jugamos un rol imprescindible en el sector de la innovación biomédica, ya que actuamos de elemento facilitador y de acompañamiento a nuestros clientes, los emprendedores y las instituciones del sector. Con esta segunda parte cerramos el artículo de opinión centrado en la preparación y en la negociación con los inversores. Esperamos que os haya sido de utilidad. Estamos a vuestra entera disposición para daros soporte y ayudaros en lo que sea necesario a través de los canales de comunicación y redes sociales de la compañía.